Договор займа между физическими лицами

. Как правильно оформить договор займа, образец

Многим приходится занимать деньги родственникам, друзьям или коллегам. Однако даже в самых близких отношениях лучше подтверждать договоренности документами. Если вы не хотите потерять деньги, стоит заключить договор займа. РБК Life разобрался, как правильно оформить документ, чем договор отличается от простой расписки и какой образец лучше использовать.

Содержание

Что такое договор займа

Договор займа — это документ, который подтверждает, что займодавец передал заемщику в долг деньги или другие ценности [1]. Если сумма более 10 тыс. руб., то договор обязательно нужно заключать письменно [2]. Если в долг отдают меньшую сумму, можно устно, но в таком случае обычно оформляют хотя бы расписку. Так будет проще доказать в суде обязательства заемщика.

Зачем составлять:

- гарантия возврата долга. Сроки возврата и суммы прописывают четко, поэтому займодавец может использовать документ, чтобы вернуть деньги через суд. Это регулируют статьи 807–818 Гражданского кодекса России (ГК);

- конкретные условия. Стороны договариваются обо всех нюансах. Помимо основных нюансов можно прописать, что долг возвращают с процентами, или закрепить штраф за просрочку.

- Подтверждение факта передачи средств или имущества. Договор считается заключенным, когда ценности были переданы в долг. Этот момент проясняют в тексте документа, чтобы должник в итоге не сказал, что денег не получал.

Виды договора займа

В зависимости от условий можно выделить несколько видов договора займа. Все они при правильном составлении будут иметь юридическую силу.

Договор беспроцентного займа

С таким договором заемщик обязан вернуть конкретную сумму, которую взял изначально. Например, Сергей согласился одолжить Андрею 20 тыс. руб. Составили договор и обозначили, что в течение четырех месяцев нужно возвращать по 5 тыс. руб.

Инфляция не учитывается, дополнительных процентов за использование денег Сергея тоже нет. Однако если Андрей допустит просрочку, по закону можно будет взыскать с него проценты по ключевой ставке Центробанка [3], [4]. Если просрочка длится месяц, а задолжал Андрей 5 тыс. руб., то при ставке 20% с него можно дополнительно взыскать 82 руб. (5000 × 0,2 / 365 × 30).

Договор займа поможет отстоять интересы займодавца в суде

Договор займа с процентами

Стороны могут установить, что за использование денег должник выплачивает проценты. Для займодавца это становится налогооблагаемым доходом, и ему нужно самостоятельно подать декларацию 3-НДФЛ.

Можно установить как фиксированную ставку, так и переменную [5]. Например, решили на год одолжить знакомому 100 тыс. руб. В этом случае можно договориться, что вам будут выплачивать фиксированные 20% годовых частями каждый месяц. Таким образом, займодавец будет получать доход в размере 1 667 руб. ежемесячно (100 000 × 0,2 / 12). Однако есть и другой вариант — установить процент по ставке Центробанка или в зависимости от другой величины. Тогда сумма может меняться каждый платеж.

Целевой договор займа

В этом случае заемщик обязан потратить деньги на конкретную цель, например на оплату ипотеки, кредита и так далее [6]. Чаще всего целевой договор займа используют при покупке недвижимости. Продавец получает деньги, погашает ипотеку, далее договор о продаже заключают уже без участия банка, упрощая процедуру. При этом покупатель не рискует потерять деньги и сможет взыскать долг через суд, если владелец квартиры откажется от сделки.

Договор займа с залогом

В таком договоре стороны закрепляют, что, если долг не вернут, займодавец может использовать залог как компенсацию [7]. Обычно речь идет о машинах, технике, украшениях и недвижимости. Единственное жилье или паспорт прописывать в договоре нельзя. Стороны должны детально описать залог, кто его будет хранить, в каких случаях должник теряет на него права.

Существенные условия договора займа между физическими лицами

Согласно ст. 807–808 ГК, договор считается заключенным с момента передачи денег [1], [2]. Но если дело дойдет до суда, первостепенно именно содержание.

Ключевые моменты, которые нужно обязательно прописать, чтобы документ не оспорили:

- стороны — кто заключает договор,

- предмет — размер суммы или описание другой ценности,

- факт передачи — формулировка должна подтверждать, что средства переданы в долг,

- подписи сторон — подтверждает согласие сторон с условиями договора.

Как правильно оформить договор займа между физическими лицами

Закон не закрепляет строгую форму договора. Однако, чтобы документ не вызывал вопросов, в нем четко должны быть прописаны:

- стороны — Ф. И. О., паспортные данные, регистрация, контакты и, как правило, фактический адрес. Это исключает возможность споров о подлинности договора;

- предмет договора — сумму займа указывают в цифрах и прописью, также обозначают валюту или вид передаваемых вещей. Например, 100 000 руб. (сто тысяч рублей);

- срок возврата — может быть указан конкретной датой или периодом, например: в течение пяти месяцев с даты подписания. Можно заключить договор займа без указания срока возврата, тогда деньги нужно будет вернуть в течение 30 календарных дней после требования [8];

- порядок передачи средств — может быть наличными или переводом на карту с указанием даты. Например, используйте формулировку «заимодавец передает заемщику сумму займа в срок до одного года путем наличного расчета». Также многие заключают дополнительную расписку о передаче средств, но это необязательно;

- возможные проценты — как правило, указывается ставка в процентах годовых, порядок начисления, периодичность выплат. Если иное не указано в договоре, проценты начисляются ежемесячно;

- обеспечение исполнения — залог, поручительство или расписка. Все это фиксируется в договоре или отдельном соглашении;

- подписи и дата — обе стороны лично подписывают договор, заключают два экземпляра.

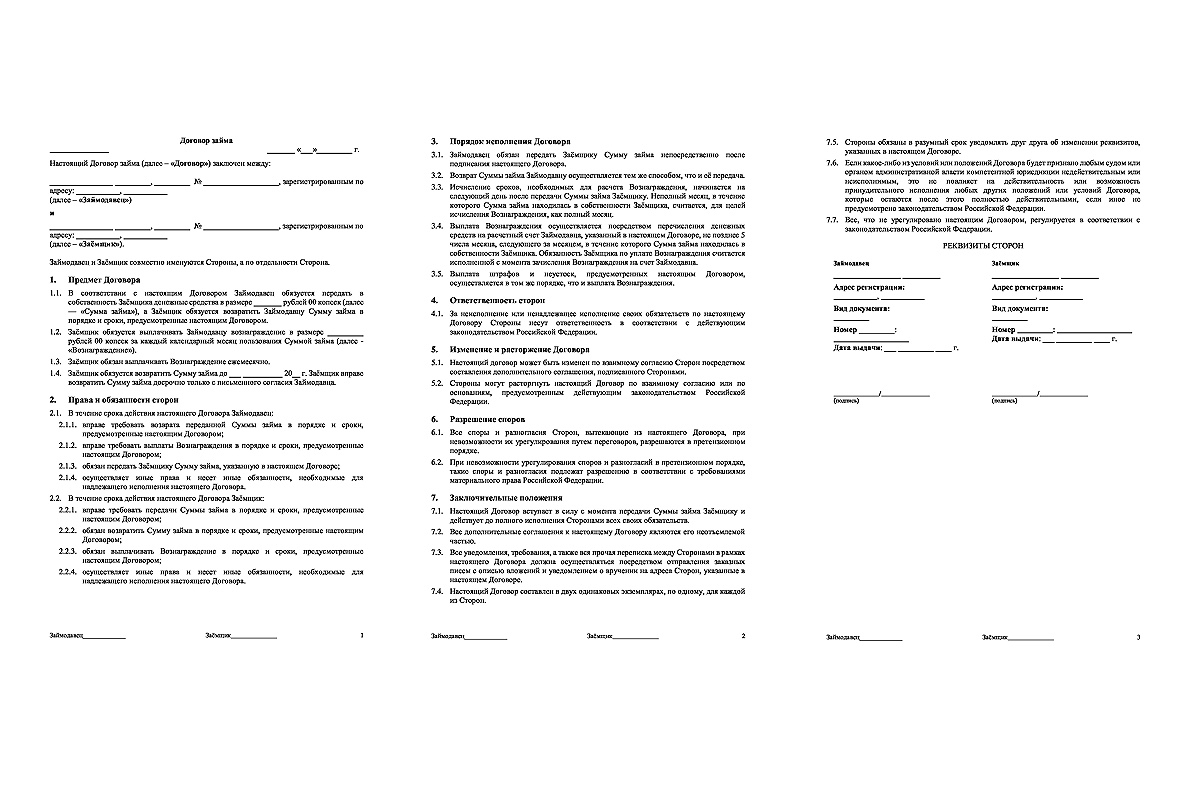

Образец договора займа между физическими лицами

Используйте типовой образец договора, при необходимости можно дополнить его своими разделами и вписать другие условия. Например, вставить соглашение о залоге.

Образец договора займа

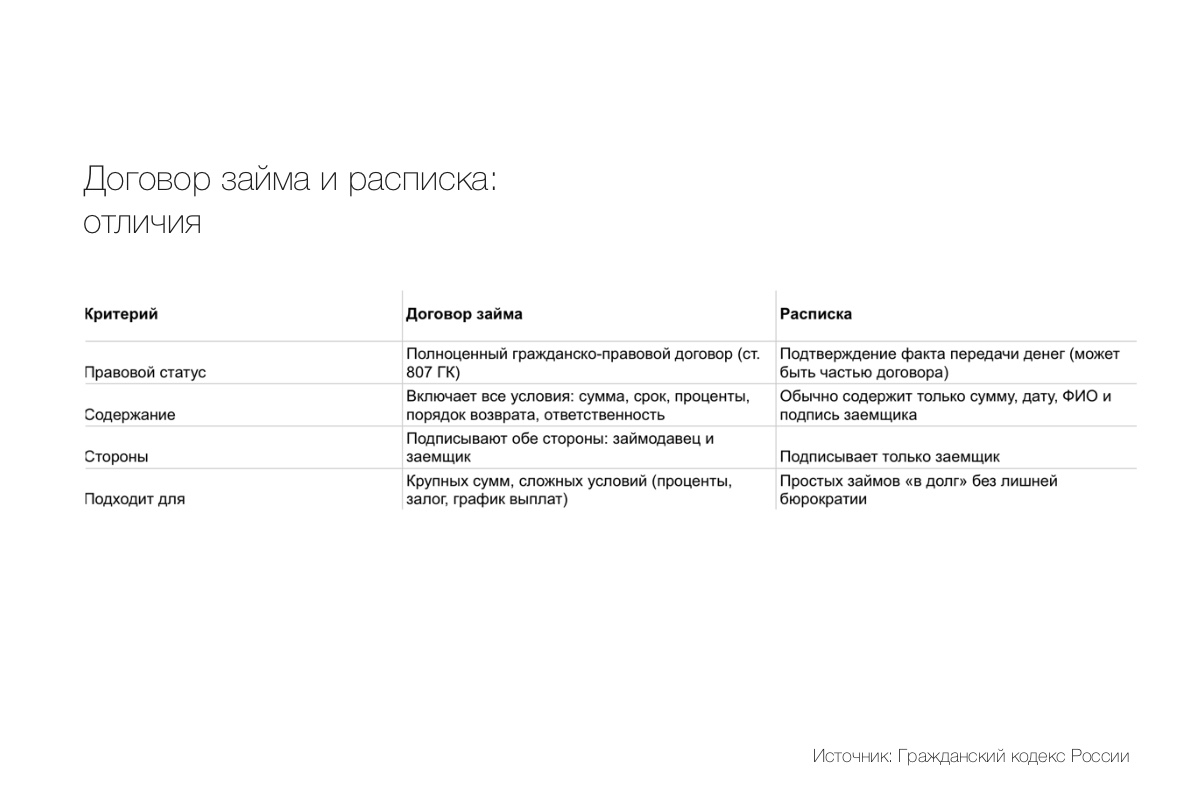

Договор займа между физическими лицами или расписка: что лучше

Оба варианта имеют юридическую силу, но есть отличия, которые нужно учесть. Договор займа лучше использовать, когда сумма крупная. Так можно подробнее расписать условия: проценты, штрафы за просрочку, график платежей и так далее. Расписка — более простой вариант. Подходит, если достаточно подтвердить передачу средств в долг.

Подробные различия приведены в сравнительной таблице ниже.

Отличия договора займа от расписки

Нарушение условий договора займа

Если договор нарушен, займодавец имеет право:

- взыскать сумму займа через суд;

- требовать проценты за пользование чужими средствами;

- получить неустойку по договору, если ее прописали;

- взыскать залог, если было обеспечение;

- обратиться к поручителю, если есть.

Что делать, если долг не вернули:

- До суда. Напомните о долге в письменной форме. Например, направьте заказное письмо с претензией, в которой указаны сумма долга, срок возврата и требование вернуть деньги.

- Соберите доказательства нарушения. Сохраняйте переписку, выписки по счетам, расписку, договор и прочие документы.

- Обратитесь в суд. Если сумма иска не превышает 100 тыс. руб., дело рассматривает мировой судья; при большей сумме — районный суд. Размер пошлины будет зависеть от цены иска, но не менее 400 руб.

- Взыскание. Получите исполнительный лист и передайте его приставам. Если должник будет уклоняться от возврата денег, их будут списывать с арестованных счетов принудительно.

Если вам не возвращают деньги, напомните о долге с помощью заказного письма

Частые вопросы

Нужно ли платить налог с договора займа с процентами?

Да, если вы дали займ под проценты и не являетесь ИП, то полученные проценты считаются доходом и с них нужно уплатить НДФЛ по новой шкале. Сумму указывают в декларации 3-НДФЛ.

Как сформировать процентную ставку по займу?

Процентную ставку стороны определяют самостоятельно. Это может быть фиксированный процент, например 10% годовых, или плавающий, привязанный к ключевой ставке ЦБ. Если ставка в договоре не указана, но займ предполагается платным, проценты начисляются по ключевой ставке Центробанка.

Нужно ли заверять договор займа между физическими лицами у нотариуса?

Нет, договор займа между физлицами необязательно заверять. Однако нотариус выступает непредвзятой стороной, которая подтверждает, что деньги действительно передали, а документ подписывали без принуждения. Если сумма большая, договор лучше заверить. Стоимость нотариального удостоверения договора — от 2 тыс. руб. плюс 0,3% от суммы займа, но не более установленного лимита.

Главное о договоре займа между физическими лицами

- Договор займа — это документ, подтверждающий передачу денег или имущества в долг, обязательный в письменной форме при сумме свыше 10 тыс. руб. (ст. 807–808 ГК).

- Основная цель договора — защита прав займодавца: он упрощает возврат денег через суд, особенно при просрочке или отказе от возврата.

- Существуют разные виды договоров займа: беспроцентный, с процентами, целевой, с залогом — все они юридически действительны при правильном оформлении.

- В договоре нужно прописать: стороны, сумму и валюту займа, сроки и способ возврата, проценты (если есть), порядок передачи средств, обеспечение (залог или поручительство).

- Беспроцентный займ не освобождает от ответственности: при просрочке можно взыскивать проценты по ключевой ставке ЦБ (например, 20%).

- Процентный займ — это налогооблагаемый доход: займодавец обязан подать декларацию 3-НДФЛ и уплатить НДФЛ с полученных процентов.

- Договор, оформленный в виде отдельного документа с полной детализацией условий, предпочтительнее простой расписки, особенно при значительных суммах.

- Нотариальное заверение необязательно, но желательно при крупных займах: оно подтверждает добросовестность сделки и повышает доказательную силу документа.